Phishing, online Betrug & Co. Wer haftet wenn plötzlich das Konto leer geräumt wurde?

Sind sie Opfer einer Phishing-Attacke geworden?

Wir helfen Ihnen gerne Ihr Geld zurückzubekommen.

Rufen Sie an und vereinbaren Sie gleich einen Termin für ein Erstberatungsgespräch +43 537264543 oder schreiben Sie uns ganz bequem eine E-Mail office@rechtsanwalt-huber.at Gerne können Sie auch unser Kontaktformular nutzen.

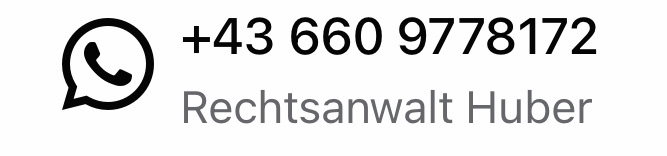

neu: treten sie mit uns via WhatsApp in Kontakt:

Denn auch wenn online-Banking grundsätzlich sicher erscheint, so werden dennoch zahlreiche Fälle bekannt, wo plötzlich das Konto leergeräumt ist und tausende Euro auf geheimnisvolle Weise verschwunden sind.

Die Banken haften für den entstandenen Schaden, wenn das Opfer nicht fahrlässig gehandelt hat. Die Bank kann nämlich das Risiko sowohl technisch als auch wirtschaftlich besser beherrschen. Sie ist diejenige, die das Zahlungssystem und die zugehörigen Apps etc. gestaltet. Missbrauchsfälle werden auch regelmäßig in der Preiskalkulation der Banken berücksichtigt.

Nur wenn der Betroffene eindeutig erkennen konnte, dass ein Phishing-Angriff vorliegt, dennoch aber darauf hereinfällt, ist in der Regel von einer groben Fahrlässigkeit auszugehen und die Bank haftet nicht.

Freilich gibt es zwischen grober und keiner Fahrlässigkeit natürlich unzählige Abstufungen. Das ist insofern von enormer Bedeutung, da bei leichter Fahrlässigkeit das Opfer nur bis zu einem Betrag von € 50 haftet, die Bank hat den restlichen Schaden zu ersetzen.

Das ZaDiG 2018 sieht auch eine sogenannte starke Kundenauthentifizierung (SCA) vor. Zahlungsdienstleister (also die Bank) muss das Risiko sicherheitstechnisch so gering wie möglich halten. Es sollen die Zahlungen sicher abgewickelt werden können. Den gängigen und sich ändernden Betrugsmethoden soll das System standhalten.

Die starke Kundenauthentifizierung muss so erfolgen, dass der Kunde mit mindestens 2 der nachstehenden 3 Faktoren authentifiziert werden kann:

- Wissen: es soll dies etwas sein, das nur der tatsächliche Benutzer weiß, wie beispielsweise ein geheimer Code, PIN etc.

- Besitz: das soll etwas sein, das nur der Benutzer besitzt, wie beispielsweise ein Handy

- Inhärenz: das sind etwa biometrische Daten wie Fingerabdruck, Gesichts- oder Iriserkennung. In der Regel wird diese Identifikation des Kunden bei Start einer App abgefragt.

Wie kann eine Phishing Attacke ablaufen und wie kann man sich davor schützen?

Meist bekommt der Kunde eine gefälschte E-Mail seiner vermeintlichen Bank. Während früher diese E-Mails allein aufgrund des auffällig schlechten Deutsch identifiziert werden konnten, sind die gefälschten E-Mails heute überraschend gut und nicht sofort auf dem ersten Blick als Fälschung erkennbar. Es empfiehlt sich genau hinzusehen und die E-Mailadresse des Absenders genau zu prüfen, oft wird versucht diese zu verschleiern oder den Eindruck zu erwecken, dass der Absender tatsächlich die Bank sei.

Drückt man auf den in der E-Mail enthaltenen link, kommt man auf eine ebenfalls professionell nachgebauten Fake-Seite, auf der die eBanking Zugangsdaten abgefragt werden. Klicken Sie niemals auf den link in einer E-Mail Ihrer angeblichen Bank, sondern geben Sie die Internetadresse ihrer Bank händisch in den Browser ein!

Abgefragt wird meist auch die mobile Telefonnummer und bringt man das Opfer mit einer Warnung einer fehlenden Sicherheitsapp dazu über einen link eine gefälschte Sicherheitsapp zu installieren. Die gefälschte App macht es möglich die Messenger App (SMS) zu manipulieren. (Laden Sie Bank-Apps nur über offizielle Appstores herunter, niemals von anderen Seiten!)

Die Täter haben so Zugang auf die online Bankdaten und können auch SMS, auf welchen beispielsweise mTANs übermittelt werden, abfangen und so Überweisungen durchführen.

Wenn Sie Opfer eines Phishing Angriffs geworden sind empfiehlt es sich umgehend bei der Bank die Zahlung zu reklamieren. Unter gewissen Voraussetzungen ist es möglich Zahlungen zurückzuholen. Selbst wenn die Rückzahlung nicht mehr möglich ist, so empfiehlt es sich jedenfalls die Situation durch einen fachkundigen Rechtsanwalt überprüfen zu lassen.

Auch wenn das ZaDiG 2018 die Rechtsstellung der Bankkunden wesentlich verbessert hat, so ist es dennoch empfehlenswert enorm vorsichtig zu sein. Banken machen immer wieder darauf aufmerksam, dass sie in Mails grundsätzlich keinen link zu Ihrer Seite verschicken und auch über E-Mail oder telefonisch keine PINs oder sonstige Zugangsdaten oder persönliche Informationen verlangen.